M&A Report

}

}

Resumo

- Mesmo com a redução nos mega deals (mais de US$ 5 bilhões em valor) e uma desaceleração das atividades, o valor total dos deals permaneceu estável em 2022.

- Empresas estão se planejando para diferentes cenários potenciais, enquanto esperam para ver as mudanças que o governo recém-eleito fará.

- Será que compradores internacionais buscando um país acostumado a lidar com a inflação, assim como aqueles motivados por um novo governo mais preocupado com as mudanças climáticas, investirão no Brasil?

Este artigo faz parte do Relatório de Fusões e Aquisições de 2023 da Bain.

Se existe um país no qual os profissionais de M&A precisam focar ainda mais em planejamento de cenários, esse país é o Brasil. Com o retorno do ex-presidente Luiz Inácio Lula da Silva ao poder, as empresas sabem que mudanças políticas relevantes, porém imprevisíveis, serão implementadas. Mas, enquanto essas mudanças não são feitas e enquanto não for claro como o mundo reagirá, os melhores dealmakers estão sistematicamente traçando planos para os diversos cenários que podem ocorrer — seja um aumento na inflação causado por um aumento da dívida pública, por exemplo; ou mais investimento estrangeiro por aqueles que consideram o Brasil mais estável que os mercados emergentes da Ásia; ou contínuas tensões políticas como as testemunhadas recentemente no ataque às sedes dos Três Poderes em Brasília. A trajetória econômica do Brasil pode avançar em várias direções, e a chave para deals de sucesso será uma preparação rigorosa.

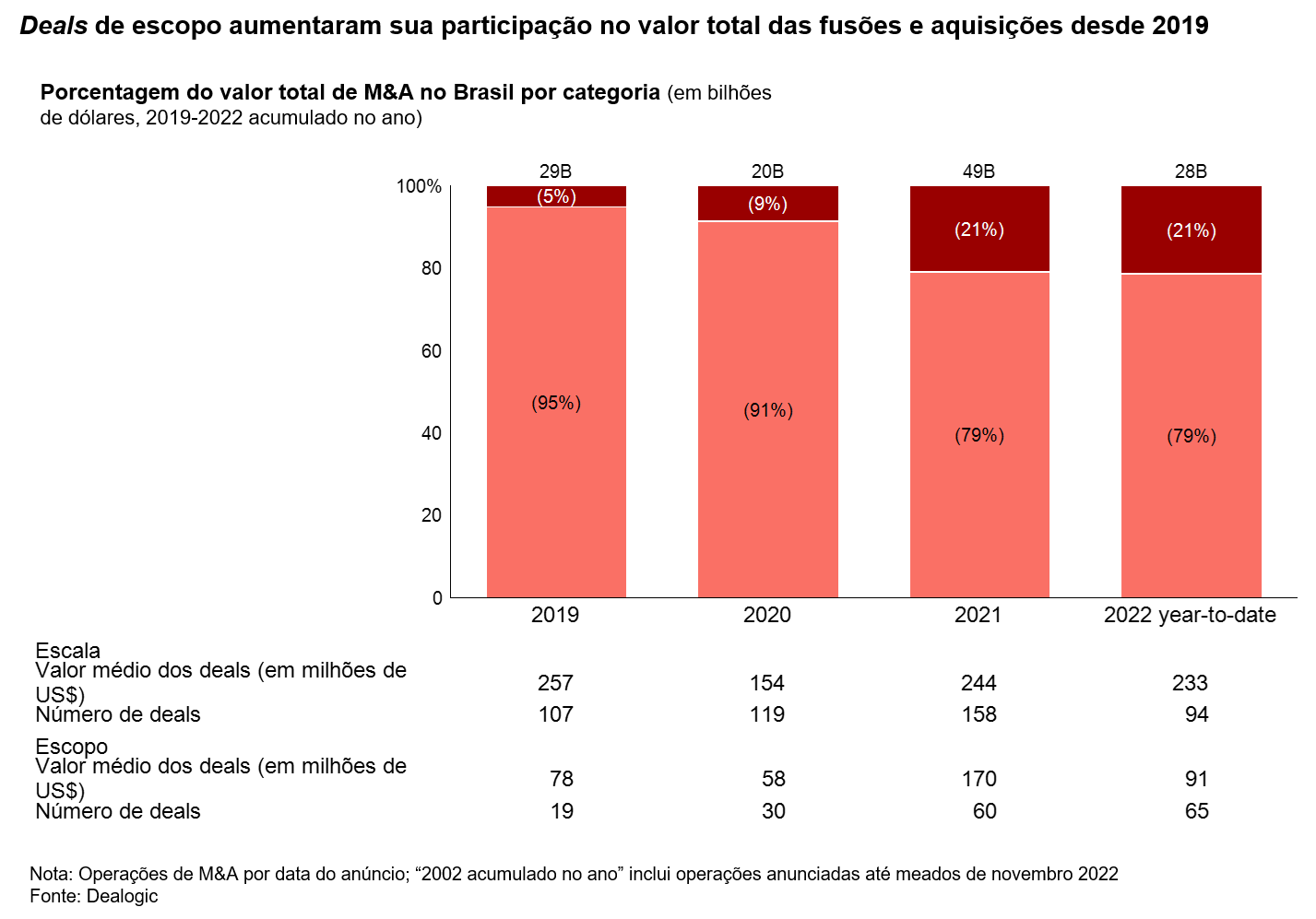

Como em muitos outros países, o Brasil viu um grande crescimento em M&A em 2021. Mas essa atividade desacelerou em 2022 em meio a incertezas macroeconômicas, tanto globais quanto nacionais. Mesmo com a desaceleração e uma queda no número de deals avaliados em mais de US$ 5 bilhões, o valor total dos deals permaneceu em linha com os níveis pré-pandemia. Enquanto 79% do montante de M&A foram deals de escala, houve um aumento no número de deals de escopo, que representavam 5% de todo o valor das operações em 2019 contra 21% em 2021 e 2022 (Figura 1).

Essa porcentagem ainda é menor que a média global: no mundo, cerca de metade dos deals (em valor total) é de escopo. Essa diferença é um sinal de que as empresas brasileiras ainda estão começando a descobrir os benefícios dessas operações. A maior aquisição de 2022 no Brasil foi de escopo: o grupo hospitalar brasileiro Rede D'Or comprou a seguradora SulAmérica por cerca de US$ 2,6 bilhões, combinando a maior rede hospitalar do país com uma de suas principais seguradoras independentes. Dois tipos de deals foram particularmente populares em 2022: aqueles cujo objetivo foi ter mais controle sobre a cadeia de valor, através da compra de um fornecedor, cliente ou parceiro; e aqueles cujo objetivo foi expandir seu alcance no mundo digital.

As empresas brasileiras estão descobrindo os benefícios dos Deals de escopo.

Em 2022, dois setores representaram 66% do valor dos deals: energia e recursos naturais; e manufatura e serviços. No entanto, um ano antes, os setores de saúde e varejo também eram populares. Essa mudança reflete as preocupações das empresas diante das ambuiguidades econômicas do país. Agora, à medida que as empresas se preparam para um futuro incerto, é provável que mais deals sejam feitas em setores mais dependentes de exportações (como energia e recursos naturais) do que do consumo doméstico.

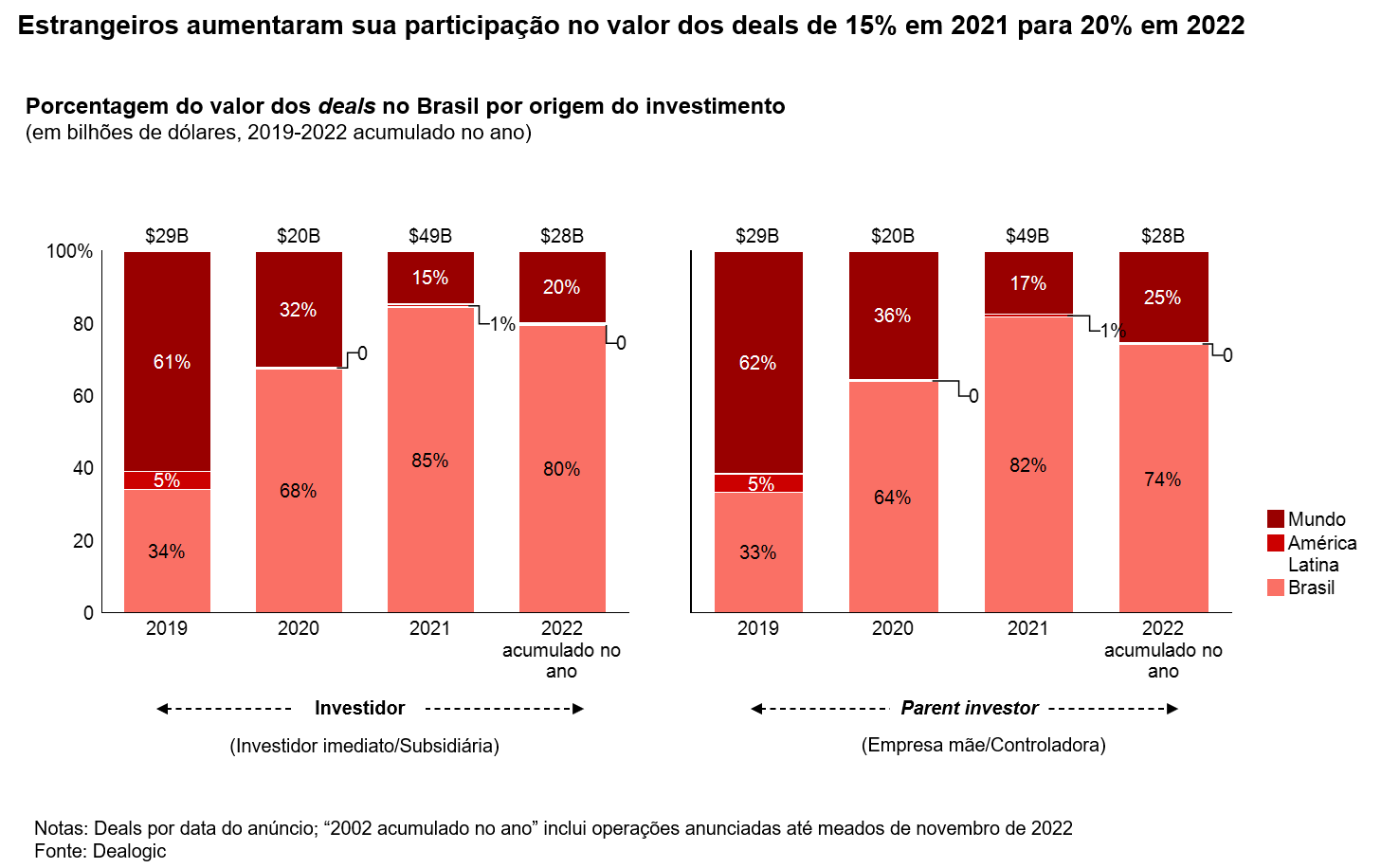

Outro fator importante nas perspectivas de M&A no Brasil envolve os investimentos estrangeiros. No ano pré-pandêmico de 2019, 67% dos deals no país foram alimentados por capital estrangeiro. Essa porcentagem agora é de 25%, indicando que o mundo não está muito confiante no futuro econômico do Brasil – embora essa porcentagem tenha aumentado, a partir de 17% em 2021 (Figura 2).

Algumas empresas estão otimistas com a possível retomada do investimento estrangeiro. Primeiro, porque o Brasil conseguiu controlar a inflação com mais rapidez do que muitas outras grandes economias, em grande parte por sua larga experiência no combate às pressões inflacionárias com um Banco Central relativamente ágil. Além disso, alguns investidores americanos e europeus podem ver o Brasil como uma alternativa geopoliticamente mais estável para se investir do que muitos países em desenvolvimento da Ásia. Por fim, uma possível agenda ecologicamente favorável por parte do novo governo pode aumentar a atratividade do país. As melhores empresas estão se preparando para a possibilidade de que um aumento dos investimentos estrangeiros possa representar oportunidades para o desinvestimento de negócios de baixa performance ou distantes do core business.

Mas essa é só mais uma das muitas incertezas em relação às perspectivas do mercado brasileiro e mais um fator pressionando os profissionais de M&A a abordarem deals com mais cautela do que nunca. É por isso que as preocupações com as projeções de crescimento do país, os níveis de inflação e as taxas de juros (entre outros fatores) exigirão o uso extensivo de planejamento multicenário.

Por exemplo, as sinergias de receita estão se tornando cada vez mais importantes para justificar os valores pagos. No atual ambiente macroeconômico cheio de incertezas, valuations baseadas em sinergias de receita serão submetidas a um escrutínio mais rigoroso. Isso aumenta ainda mais a importância de realizar uma extensa “due diligence” do mercado e da empresa target considerando vários cenários diferentes.

O Brasil tem conseguido lidar com a inflação mais rapidamente do que muitas outras grandes economias.

As melhores empresas usarão o planejamento de cenários em duas etapas: primeiro, para identificar as situações nas quais elas devem comprar, manter ou vender; depois, se a melhor decisão for comprar, elas deverão fazer uma “due diligence” que leve em consideração diferentes cenários, permitindo que os potenciais compradores ajustem suas avaliações de acordo com o futuro projetado. Isso também ajudará as empresas a se posicionar melhor nas negociações.

Este artigo faz parte do Relatório de Fusões e Aquisições de 2023 da Bain.