Pressemitteilung

- Buy-out-Fonds investieren 2020 mit 592 Milliarden US-Dollar 8 Prozent mehr als im Jahr zuvor

- Bewertungen steigen auf Rekordniveau

- Fundraising erlebt trotz Corona-Krise starkes Jahr, auch SPACs verzeichnen hohe Zuflüsse

- Investoren achten verstärkt auf Nachhaltigkeitskriterien

- Jahresauftakt 2021 ist durch hohe Dynamik bei neuen Deals geprägt

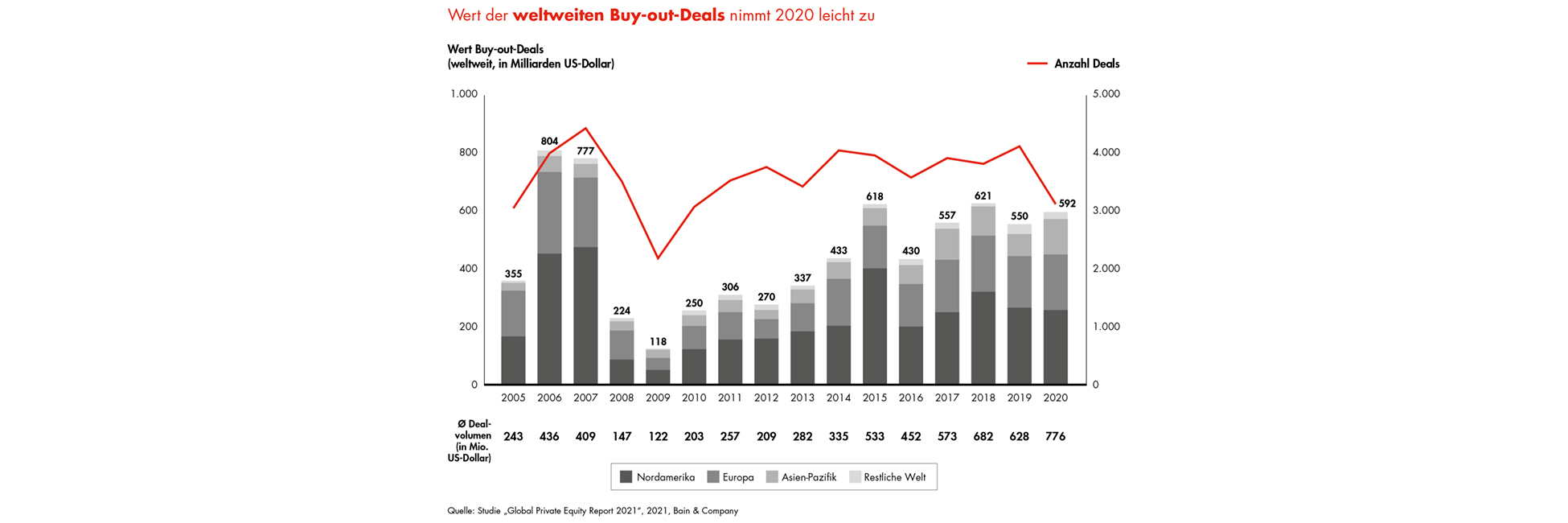

Die Corona-Pandemie hat den jahrelangen Höhenflug der Private-Equity-(PE-)Branche im Frühjahr 2020 abrupt gestoppt. Doch die Pause war nur von kurzer Dauer. Nach Asien ist das Geschäft erst in Nordamerika, dann in Europa zügig wieder angesprungen. Weltweit investierten Buy-out-Fonds im vergangenen Jahr mit 592 Milliarden US-Dollar sogar 8 Prozent mehr in neue Deals als 2019 (Abbildung). Das sind Ergebnisse des zwölften „Global Private Equity Report“ der internationalen Unternehmensberatung Bain & Company.

„Die Private-Equity-Branche hat sich 2020 sehr gut geschlagen und sich als äußerst resilient erwiesen“, betont Bain-Partner Alexander Schmitz, der die PE-Praxisgruppe in der DACH-Region leitet. „Und das trotz der beispiellos schwierigen Rahmenbedingungen.“ Zwar konnten Buy-out-Fonds weniger neue Transaktionen abschließen als 2019 – weltweit sank die Zahl der Deals um 24 Prozent auf rund 3.100. Doch eine höhere Investitionssumme pro Transaktion hat diesen Rückgang mehr als ausgeglichen. Dabei investierte die PE-Branche im zweiten Halbjahr so viel wie nie zuvor in der jüngeren Vergangenheit.

Renditen bleiben stabil

Durch den intensiven Wettbewerb und aufgrund weiterhin großer Kapitalzuflüsse blieben die Bewertungen hoch. In Europa stieg das durchschnittliche EBITDA-Multiple mit 12,6 auf einen Rekordwert. Hohe Preise wurden vor allem in Branchen erzielt, die wie Bezahldienste von der Pandemie kaum betroffen sind oder sogar von ihr profitiert haben, so wie der Technologiesektor.

Angesichts der hohen Bewertungen dürfte sich bei den Renditen der PE-Fonds 2020 wenig geändert haben. Die auf zehn Jahre annualisierte Internal Rate of Return (IRR) ist – anders als in der Weltfinanzkrise 2008/2009 – bislang stabil geblieben. Bei Exits realisierten die Fonds mit dem 2,3-Fachen sogar ein Multiple über dem Durchschnitt der vergangenen fünf Jahre. Die Erlöse bei Exits beliefen sich auf insgesamt 427 Milliarden US-Dollar und bewegten sich damit auf einem ähnlichen Niveau wie 2019. Dank der raschen Erholung der Kapitalmärkte konnte die PE-Branche ihr IPO-Volumen 2020 dabei auf 81 Milliarden US-Dollar steigern, was gegenüber dem Vorjahr mehr als einer Verdoppelung entspricht.

Nicht-investiertes Kapital nimmt weiter zu

Beim Fundraising erreichte die Branche mit 989 Milliarden US-Dollar nicht ganz das Rekordniveau von 2019. Inzwischen beziffert sich das nicht-investierte Kapital auf 2,9 Billionen US-Dollar. „Institutionelle Anleger sehen in Krisenzeiten insbesondere die etablierten PE-Fonds als sicheren Hafen für ihr Kapital an“, stellt Bain-Partnerin und Branchenkennerin Silvia Bergmann fest. „Daher werden die meisten 2021 wahrscheinlich ähnlich hohe Investitionen tätigen oder diese sogar aufstocken.“

In einem bislang nie dagewesenen Ausmaß wurde Kapital für neue Übernahmeziele 2020 auch über sogenannte Special Purpose Acquisition Companies (SPACs) aufgenommen. Diese emittieren zuerst Aktien, um damit später dann eine Transaktion vorzunehmen. Im vergangenen Jahr flossen insgesamt 83 Milliarden US-Dollar in 248 solcher Börsenmäntel, bis Februar 2021 nahmen 170 SPACs weitere rund 50 Milliarden US-Dollar auf. Nach Beobachtungen von Bain erzielen diese in Gänze zwar steigende Renditen, doch zwischen den Besten und den Schwächsten gibt es große Unterschiede. „Derzeit werden immer mehr SPACs bei börsenreifen Unternehmen vorstellig“, so Bergmann. „Auf Dauer werden sich jedoch nur Anbieter durchsetzen, die in überschaubarer Zeit geeignete Übernahmekandidaten finden, diese im Rahmen einer Due Diligence auf Herz und Nieren prüfen und danach konsequent weiterentwickeln.“

ESG gewinnt an Bedeutung

Für eine grundlegende Veränderung des PE-Geschäfts sorgt nicht zuletzt ESG (Environmental, Social, Governance). Denn Nachhaltigkeit rückt bei Stakeholdern zunehmend in den Fokus. So haben im vergangenen Jahr 88 Prozent der institutionellen Anleger nach eigenen Angaben auch ESG-Kriterien bei Anlageentscheidungen mit einbezogen. Diesbezüglich aber hat die PE-Branche in ihrem Portfolio Nachholbedarf. Einer Analyse des ESG-Spezialisten EcoVadis zufolge stehen europäische PE-Anbieter mit ihren Beteiligungen zwar besser da als der US-amerikanische Wettbewerb, doch weitreichende Nachhaltigkeitsinitiativen sind noch Mangelware.

Vor diesem Hintergrund fordert Bain-Partnerin Bergmann zum Umdenken auf: „Nachhaltigkeit sollte bei PE-Fonds nicht länger ein Nischendasein führen.“ Das Thema sei vielmehr ein Muss und zunehmend auch bewertungsrelevant. „Vorreiter erachten ESG bereits als integralen Teil eines jeden Konzepts zur Wertsteigerung im Portfolio.“

Investmentstau löst sich auf

Zunächst dürfte aber Expansion das bestimmende Thema in der PE-Branche sein. Bis Februar 2021 lag das Volumen aller Buy-out-Deals 60 Prozent über dem Fünfjahresdurchschnitt für die ersten beiden Monate. „Der Investmentstau löst sich auf“, so Bain-Experte Schmitz. „Angesichts der hohen Summe nicht-investierten Kapitals und der Resilienz in der Corona-Krise ist für 2021 mit einem dynamischen Jahr zu rechnen.“

Doch in der aktuellen Situation ist das Geschäft alles andere als ein Selbstläufer. „Die hohen Bewertungen lassen nur wenig Raum für Fehleinschätzungen“, erklärt Schmitz. „Je besser ein PE-Investor eine Zielbranche versteht, desto geringer sind seine Risiken.“ Hinzu kommt, dass sich auch für viele Fonds die Arbeitsbedingungen verändert haben. Due Diligences erfolgen virtuell, Board-Meetings werden in Form von Videokonferenzen abgehalten. „In der Corona-Krise hat sich das Geschäftsmodell der PE-Branche als robust erwiesen“, konstatiert Schmitz. „Die Art zu arbeiten aber hat sich deutlich gewandelt.“