Brief

}

}

Auf einen Blick

- Das Volumen strategischer M&A-Deals in der Automobilindustrie hat sich binnen fünf Jahren mehr als verdoppelt.

- Der Anteil wachstumsorientierter Scope-Deals steigt in der Corona-Krise weiter. Speziell Hersteller erweitern ihr bestehendes Geschäft und steigen in neue Geschäftsfelder ein.

- Disruptive Veränderungen – die laufende Elektrifizierung, Digitalisierung und Automatisierung von Fahrzeugen – erfordern vermehrte M&A-Aktivitäten.

- M&A wird zu einer strategischen Kernkompetenz. Mit fünf Stellhebeln kann die Branche ihr volles Potenzial heben.

Konsolidieren, expandieren und neue Kompetenzen akquirieren – so lauten die drei entscheidenden Treiber für die zunehmenden M&A-Aktivitäten in der Automobilindustrie. Von 2015 bis 2019 erhöhte sich das weltweite Transaktionsvolumen von 32 auf 75 Milliarden US-Dollar. Dabei bewegten sich die Deals im Schnitt jeweils bei 1,4 Milliarden US-Dollar, was einem Anstieg um mehr als 50 Prozent entspricht, während die Zahl der Transaktionen strategischer Investoren mit einem Volumen von mehr als 100 Millionen US-Dollar um gut 40 Prozent zunahm. Trotz Corona-Krise und tiefer Rezession war die Branche selbst im ersten Halbjahr 2020 nicht untätig. Nach einem starken Rückgang, insbesondere im zweiten Quartal mit nur sechs Deals, kam es im Gesamtjahr zu 35 Deals mit einem Volumen von insgesamt 25,8 Milliarden US-Dollar. Getrieben war diese Entwicklung durch die anziehende Aktivität in der zweiten Jahreshälfte mit 20 Deals.

Zulieferer dominieren das M&A-Geschäft

Seit 2015 sind insbesondere die Zulieferer aktiv – und das auf allen Kontinenten. Ihr Anteil an der Gesamtzahl der Deals lag zwischen 45 Prozent in China und 73 Prozent auf dem amerikanischen Kontinent. Die Hersteller kommen lediglich in China auf einen ähnlichen Prozentsatz wie die Zulieferer. Dort und im gesamten asiatischpazifischen Raum greifen mittlerweile vermehrt Technologiefirmen in das M&A-Geschehen ein. Ansonsten sind diese eher Targets – zumindest zum jetzigen Zeitpunkt.

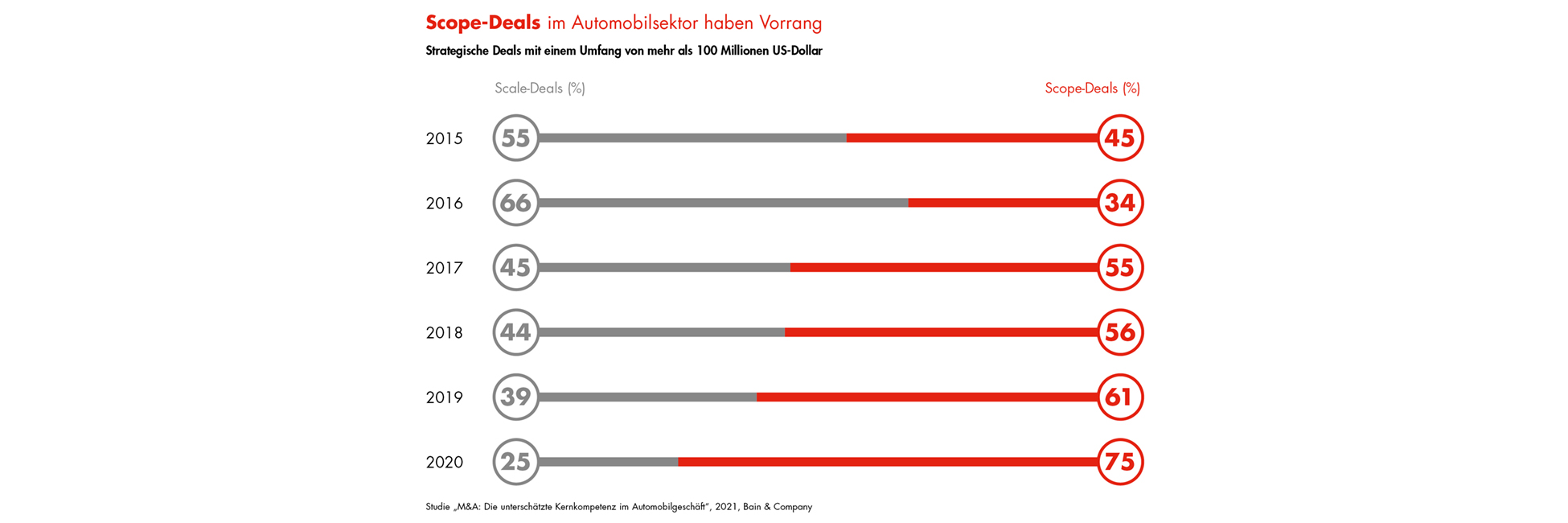

Dass sich die Zeiten ändern, deutet sich auch bei den Schwerpunkten der Deals an. Traditionell dominieren in der Automobilindustrie Scale-Deals. So zielten 2016 zwei Drittel der M&A-Transaktionen auf Skaleneffekte ab. Dagegen waren es 2019 nur noch 39 Prozent. Im gleichen Zeitraum stieg der Anteil der sogenannten Scope-Deals auf 61 Prozent (Abbildung) und erhöhte sich 2020 sogar auf 75 Prozent. Insbesondere die Hersteller nutzen Zukäufe, um zu expandieren und Kompetenzen hinzuzugewinnen. Zugleich wird es für die klassischen Branchenplayer immer wichtiger, in neue Geschäftsfelder einzusteigen.

Mit Scope-Deals tiefgreifenden Wandel bewältigen

Automobilhersteller und -zulieferer sowie Dienstleister reagieren damit auf den tiefgreifenden Wandel im Mobilitätsektor, den Bain anhand der „5 RACES“ beschreibt. Neben einem echten Kundenfokus und zunehmend gemeinsam genutzter Mobilität zählen dazu die drei technologischen Themen autonomes Fahren, Konnektivität beziehungsweise Digitalisierung der Fahrzeuge und die Elektrifizierung des Antriebsstrangs. Gerade diese drei Trends erfordern deutlich mehr Hard- und Softwarekompetenz sowie eine noch höhere Innovationsgeschwindigkeit.

Vor diesem Hintergrund suchen Hersteller und Zulieferer die Nähe zu Spezialisten auf diesen Gebieten. Neben Beteiligungen und Übernahmen spielen auch Partnerschaften eine wichtige Rolle – und das über Branchen- und Ländergrenzen hinweg. Mittlerweile kooperieren etablierte Automobilhersteller mit Silicon-Valley-Größen, europäische Platzhirsche mit chinesischen Aufsteigern und Milliardenkonzerne mit Start-ups. Selbst die Zusammenarbeit mit direkten Wettbewerbern ist kein Tabu mehr.

M&A-Potenzial noch nicht ausgereizt

Im Branchenvergleich nehmen sich die Aktivitäten der Automobilindustrie indes noch bescheiden aus. So lag die Zahl der M&A-Deals in der Gesundheitsbranche in den Jahren 2015 bis 2019 knapp viermal höher, bei Computer- und Elektronikproduzenten sogar sechsmal. Seit Langem nutzen Anbieter rund um das Thema Gesundheit Beteiligungen, Übernahmen sowie Partnerschaften, um die eigene Innovationspipeline zu füllen und mit dem rasanten medizinischen Fortschritt mitzuhalten. Dieses Vorgehen könnte Automobilhersteller und -zulieferer inspirieren, insbesondere wenn es um den Auf- und Ausbau neuer Geschäftsfelder geht.

Vor diesem Hintergrund erhält die lange unterschätzte M&A-Kompetenz auch in der Automobilindustrie einen deutlich höheren Stellenwert und wird zu einem integralen Bestandteil der Unternehmensstrategie. Diese sollte in disruptiven Zeiten noch stärker als sonst auf neue Geschäftsfelder fokussiert sein, sprich auf diejenigen Marktoder Produktsegmente, in denen die jeweiligen Übernahmekandidaten führend sind.

Krisenzeiten sind Kaufzeiten

Durch Restrukturierungen ergeben sich ebenso wie durch striktere Strategien im Sinne des Leadership-Gedankens Kaufgelegenheiten für kapitalkräftige Akteure. Diese können über Zukäufe sowohl Skaleneffekte realisieren (Scale) als auch das Wachstum ihres Kerngeschäfts fördern (Scope). Das Umfeld ist derzeit günstig, denn Krisenzeiten dämpfen die Erwartungen von Verkäufern und sind damit traditionell Kaufzeiten. Zuletzt hatte sich das M&A-Volumen in der Automobilindustrie in der Rezession erhöht, die durch die globale Finanzkrise 2008/2009 ausgelöst worden war. 2021 dürfte es vermehrt zu kleineren Übernahmen kommen – die Zahl der Deals könnte steigen.

Das volle Potenzial von M&A-Transaktionen heben

Die Chancen am Markt können Unternehmen der Automobilindustrie nur nutzen, wenn sie über passende Strukturen und Prozesse verfügen. Nach Erfahrungen von Bain lässt sich mithilfe von fünf Stellhebeln das volle Potenzial von M&A-Transaktionen heben:

- Strategische Einbettung von M&A. Traditionell setzt die Automobilindustrie auf organisches Wachstum und Innovationen der eigenen Entwicklungsabteilungen. Die laufende Disruption zwingt sowohl Hersteller als auch Zulieferer, diese Ausrichtung zu überdenken. Vorreiter folgen dem Beispiel von Playern der Gesundheits- und Hightech-Branche, machen Übernahmen und Kooperationen zu einem integralen Bestandteil der Unternehmensstrategie und verankern sie in ihrer Organisation.

- Schnelle M&A-Prozesse. Wer lediglich situativ zukauft, stellt in der Regel auch nur situativ Teams zusammen. Die damit verbundenen Vorlaufzeiten können sich im aktuellen Umfeld aus zwei Gründen rächen. Zum einen ergeben sich in Krisenzeiten gute Kaufgelegenheiten. Schnelligkeit ist Trumpf, wenn mögliche Mitbewerber ausgestochen werden sollen. Zum anderen geht es bei Beteiligungen und Übernahmen immer häufiger um Hightech-Firmen. Diese bewegen sich wie selbstverständlich in der 24/7-Ökonomie und haben nur wenig Verständnis für langwierige Abstimmungsprozesse.

- Erweiterter Dealfokus. Die Elektrifizierung, Digitalisierung und Automatisierung von Fahrzeugen verändern die Geschäftsgrundlage von Herstellern, Zulieferern und Dienstleistern. Diesem Wandel sollten sie in ihrer M&A-Strategie Rechnung tragen und ihr Blickfeld für mögliche Beteiligungen und Partner erweitern. Viele Unternehmen haben bereits erste Erfahrungen gesammelt. Nun geht es darum, den zugrunde liegenden Prozess zu systematisieren und klar zu definieren, mit welchen M&A-Transaktionen sich das eigene Kerngeschäft stärken oder erweitern lässt.

- Verbesserte Post-Merger-Integration. Noch herausfordernder als die Identifizierung passender Targets ist deren Integration. Insbesondere junge Technologiefirmen vertragen sich nur schwer mit den gewachsenen Strukturen traditionsreicher Branchenvertreter. Bei der Post-Merger-Integration geht es deshalb darum, das Kerngeschäft der akquirierten Unternehmen zu erhalten und zu fördern sowie zugleich den erwarteten Mehrwert zu realisieren. Dies kann auch heißen, dass zugekaufte Firmen zunächst unabhängig bleiben. Agile Methoden erleichtern die Zusammenarbeit, gemeinsame Managementteams können frühzeitig Reibungspunkte erkennen und beseitigen.

- Monetarisierung des Mehrwerts. Wer die Post-Merger-Integration richtig aufsetzt, schafft vielfältige Anknüpfungspunkte für eine fruchtbare Zusammenarbeit. Klassischerweise liegt der Fokus in der Automobilindustrie darauf, das neue Know-how und die hingekommenen Kompetenzen in die Entwicklung der eigenen Produkte einzubinden. Doch speziell bei Zukäufen im Hard- und Softwareumfeld empfiehlt es sich auch, sich mit der Vermarktung des geistigen Eigentums der Neuerwerbung oder der Nutzung ihres Geschäftsmodells zu beschäftigen.

Eine Vielzahl neuer Hardware- und Softwarespieler drängt damit auf den Markt. Für die etablierten Hersteller, Zulieferer und Dienstleister sind sie potenzielle Wettbewerber, Partner und Übernahmekandidaten zugleich. Und nicht aus dem Blick verloren werden darf die Bedrohung, selbst ins Visier eines Käufers zu geraten. Zunehmend aktiv wird auch die Private-Equity-Branche. Vor diesem Hintergrund sind die klassischen Vertreter der Automobilindustrie gut beraten, die eigene M&A-Kompetenz zügig auszubauen. Nur so können sie eine aktive Rolle in der Konsolidierung übernehmen, in ihrem jeweiligen Kerngeschäft expandieren und in neue Geschäftsfelder vorstoßen. Die vielerorts noch unterschätzte M&A-Kompetenz wird damit zu einer strategischen Kernkompetenz im Wettbewerb.